Что надо делать предприятию, если налоговая отказала в приемке декларации по НДС

В чем-чем, а в изобретательности сотрудникам ГФС не откажешь: в плане создания проблем для налогоплательщика, креативности их мышления можно лишь позавидовать. В качестве одного из наиболее наглядных и болезненных примеров можно привести отказ от приема декларации по НДС.

Бухгалтер, безусловно, попытается повторно представить отчетность, однако, сроки все равно уже пропущены, что, в свою очередь, чревато следующими последствиями для налогоплательщика:

1. Уплата штрафных санкций.

2. Отказ в праве покупателям, которым на протяжении отчетного периода были выписаны налоговые накладные, на налоговый кредит. Учитывая тот факт, что среди последних могут оказаться постоянные клиенты компании, данное обстоятельство особенно болезненно может пошатнуть деловую репутацию налогоплательщика и, как следствие, его финансовое положение.

3. Не существует никаких гарантий, что при повторном представлении отчетности, налоговики снова ее не примут.

В подобных случаях выход остается только один – обжалование действий ГФС.

Понятие налоговой декларации

Под налоговой декларацией, расчетом (НКУ, ст.46.1) подразумевается документ, который налогоплательщик (в случаях, определенных законодательством, — его обособленное подразделение) в установленные сроки представляет в налоговый орган. На основании декларации осуществляется начисление, а также, — уплата в бюджет налоговых обязательств.

Акцентируем внимание читателей на том, что таможенная декларация в целях начисления и уплаты налоговых обязательств в бюджет, приравнивается к налоговой декларации.

Условия представления (либо непредставления) отчетности по НДС

До 2015 года налогоплательщик обязан был представлять налоговую отчетность вне зависимости от того, осуществлялась ли в отчетном периоде хозяйственная деятельность, или нет. По состоянию на сегодняшний день, налогоплательщики представляют в контролирующий орган налоговые декларации при соблюдении двух условий (НКУ, ст.49.2):

- Первое: наличие объекта налогообложения.

- Второе: наличие показателей, которые подлежат декларированию.

Таким образом, при отсутствии объекта налогообложения и показателей, подлежащих декларированию, в представлении декларации необходимости нет.

Однако, в отношении НДС ГФС имеет свое мнение: «… если плательщик на протяжении отчетного периода не осуществлял операции по хозяйственной деятельности, но у него имеются отрицательные суммы по обязательствам предыдущих периодов, подлежащие отражению в декларации за отчетный период, то за такой отчетный период декларация должна быть представлена» (см. письма №№26561/6/99-99-19-03-02-15 и 11652/К/99-99-19-03-02-14 от 14/12 и 24/11 2015 года).

Также следует отметить, что действующим в Украине законодательством (НКУ, ст.49.4) установлено, что представление отчетности по НДС осуществляется исключительно в электронном виде.

Основания для отказа в приеме декларации

Прием налоговой декларации – прямая обязанность (а не право) налогового органа (НКУ, ст.49.8)! При приеме уполномоченное должностное лицо ГФС по месту нахождения плательщика проверяет исключительно правильность заполнения обязательных реквизитов. К последним, согласно ст.48.3 и 48.4 кодекса, относятся:

- Данные о типе декларации: отчетная, новая отчетная или уточняющая.

- — об отчетном периоде, за который она представляется.

- Информация о налогоплательщике: полное наименование, код ЕГР.

- Номер учетной карточки.

- Местонахождение.

- Наименование территориального налогового органа, в который представляется отчетность.

- Дата заполнения.

- Подписи должностных лиц, печать плательщика.

Для отдельных случаев предусмотрены следующие реквизиты:

- Отчетность по спецрежиму (отметка).

- КВЭД.

- Код КОАТУУ.

- Налоговый номер плательщика НДС.

Наличие подписей:

- Руководителя и лица, ответственного за ведение бухгалтерского учета. При отсутствии последнего декларацию подписывает только руководитель.

- Физлица-налогоплательщика, либо его представителя.

- Лица, уполномоченного вести бухгалтерский учет по договору совместной деятельности.

Важно:

- Согласно ст.48.7 НКУ, отчетность, представленная с нарушением указанных требований, не является налоговой декларацией. При этом любые другие показатели при приемке декларации проверке не подлежат!

- Непринятие декларации по любым другим причинам является неправомерным!

И наоборот, декларация считается принятой (НКУ, ст.49.9), если:

1. В наличии у плательщика имеется квитанция о получении налоговым органом налоговой декларации.

2. Если налоговый орган, вопреки требованиям ст.49.11, не предоставил налогоплательщику в письменном виде уведомление об отказе в приеме отчетности (уведомление было отправлено с нарушением установленных сроков). Уведомление должно быть отправлено в срок не позднее, чем пять рабочих дней со дня получения декларации.

Если письменный отказ от приема декларации налогоплательщику был все-таки направлен, у него остается два выхода:

- Первый: представить декларацию повторно (уплатив при этом штраф за нарушение сроков подачи).

- Второй: обжаловать действия органа ГФС.

Напоминаем, что непринятие декларации по НДС не является основанием для неуплаты самостоятельно определенного налогоплательщиком обязательства по этому налогу в установленные законодательством сроки.

Порядок обжалования отказа ГФС от принятия декларации

Существует три варианта обжаловать такой отказ:

Первый – в административном порядке.

Второй – в судебном порядке.

Третий – «комбинированный»: сперва в административном, затем (если административное обжалование не даст положительного результата, что весьма вероятно) – в судебном.

Согласно положениям, содержащимся в ст.56.6 НКУ, налогоплательщик, принявший решение обжаловать неприем декларации по НДС, обязан уведомить о своем решении свой территориальный налоговый орган.

Следует отметить, что якобы отправленное уведомление об отказе зачастую попросту «теряется» (не по вине ГФС, разумеется!!!). Делается это для того чтобы налогоплательщику нечего было обжаловать в суде (если решение не направлялось, тогда суд без проблем «автоматом» признает декларацию принятой, а на нет – и суда нет).

В таком случае ничто не мешает плательщику обратиться в свой территориальный налоговый орган с запросом о предоставлении публичной информации на предмет приема (либо неприема) декларации. В запросе должна содержаться следующая информация:

- Наименование налогоплательщика, его почтовый адрес и индекс, идентификационный код.

- Общее изложение проблемы, а также – наименование и реквизиты документа, по поводу которого и был составлен запрос.

- Дата составления, подписи руководителя и лица, ответственного за ведение бухгалтерского учета.

Ответ на запрос, вне зависимости от содержания, послужит основанием для обращение в суд.

Административный порядок обжалования

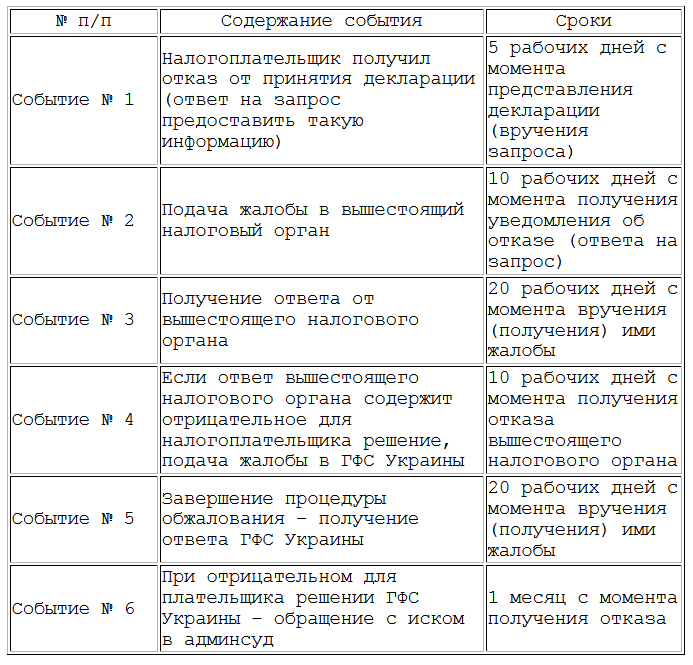

Данный вариант заключается в обжаловании в вышестоящем налоговом органе (городском, областном, ГФС Украины) действий территориального налогового органа по непринятию налоговой декларации по НДС. Последовательность действий налогоплательщика должна иметь следующий вид:

Как видно из вышеизложенного материала, административный способ обжалования довольно малоэффективен:

- Во-первых, отличается сложностью бюрократического оформления.

- Во-вторых, может отнять довольно много времени – более -2-х месяцев.

- В-третьих, процент принятия решений в пользу плательщиков при административном обжаловании довольно низкий (по некоторым данным – не более 20-ти).

Обжалование в админсуде

Куда более результативным будет обращение в админсуд: как правило, статистика принятых там решений явно в пользу налогоплательщиков, да и в подобного рода спорах судьи обычно не затягивают с принятием решений.

Как было отмечены выше, существует два варианта обращения в суд:

Первый – непосредственно после получения уведомления об отказе (минуя административное обжалование). Срок для подачи иска составляет десять дней с момента получения уведомления.

Второй – вначале пройти все этапы мытарств по административному обжалованию. Здесь иск может быть подан на протяжении 1-го месяца после получения ответа от ГФС Украины.

О предмете искового требования

Для получения положительного решения суда недостаточно просто грамотно обосновать свою позицию: необходимо и правильное формирование исковых требований. Наиболее оптимальным для налогоплательщика вариантом будет «комбинированный» иск, состоящий из двух требований:

- Первое: требование признания действий ГФС по непризнанию налоговой отчетности налоговой декларацией (либо отказа в ее приеме) неправомерными.

- Второе: требование признать представленную налоговую декларацию принятой по состоянию на дату ее фактического представления (это не столь сложно, поскольку, согласно ст.49.13 НКУ, при установлении факта безосновательности отказа, декларация считается принятой на дату ее фактического представления).

Да, и еще (мелочь, конечно, но приятно!): каждая жалоба налогоплательщика на безосновательный отказ в приеме налоговой отчетности в обязательном порядке приводит к необходимости проведения служебного расследования. По результатам последнего служебные лица, по вине которых возник инцидент, согласно ст.49.14 НКУ, должны быть привлечены к ответственности.

Выводы:

1. Единственное основание неприема декларации по НДС – отсутствие (недостоверность) обязательных реквизитов.

2. Никакие другие показатели декларации не подлежат проверке до ее приема и не могут служить основанием отказа в ее приеме.

3. В случае неправомерного отказа в приеме, налогоплательщик (с высокой вероятностью принятия положительного для него решения) должен обжаловать неправомерные действия фискалов.