Выпуск №52: Когда стоит снизить долю высокорисковых активов в портфеле

Периоды кризисов — это отличное время для того, чтобы проверить ваш риск-профиль на практике. Удалось ли пережить реальное падение стоимости портфеля так, как предполагалось при его создании? Верно ли вы оценили свою терпимость к колебаниям цен на акции? Не пора ли пересмотреть свое отношение к рискам?

2018 год оказался для многих инвесторов годом разочарований. Согласно статистике от Deutche Bank, 93% активов в 2018 году показали отрицательную доходность. В цене упало все — от акций до самых надежных облигаций. Даже золото, которое обычно является защитным активом при коррекциях, показало в 2018 году отрицательную доходность — 1,94%.

Как здорово все начиналось

Вернемся на год назад. В отличие от 2018 года 2017-й был шикарным для большинства рынков акций. Инвесторы в акции получили значительные прибыли на всех основных региональных рынках. Даже рынки акций развитых стран показали вдохновляющую доходность более 20%.

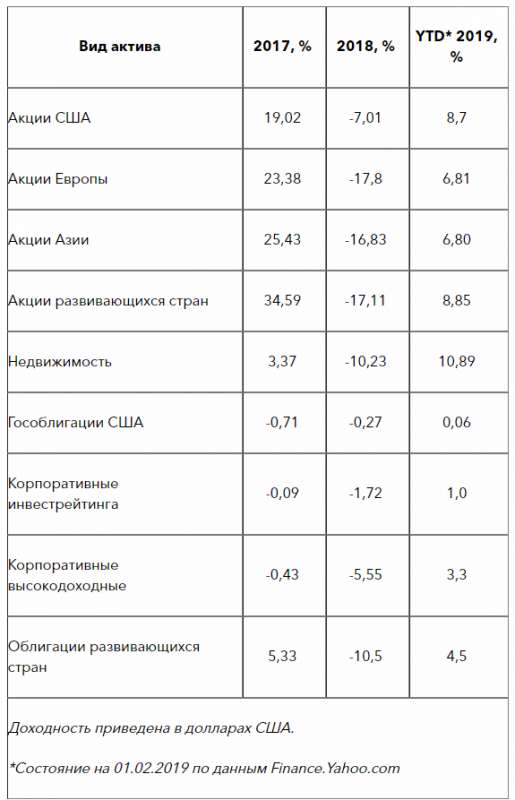

Фонд широкого рынка акций США в 2017-м вырос на 19,02%. Рынки акций развитых стран Европы и Азии взмыли на 23,38% и 25,45% соответственно, индекс акций развивающихся рынков выстрелил на 34,59%, фонд глобальных акций сектора недвижимости показал умеренную доходность в 3,37%. Рынки облигаций были менее успешны, их цены снизились в пределах 1%, только облигации развивающихся стран показали рост на 5,33%. И как следствие, даже те, кто сомневался и не решался инвестировать, получили опровержение своих страхов, и жадность взяла верх.

Если взять классический модельный портфель с пропорциями 60% акции и 40% облигации, то его доходность в 2017 году без учета дивидендов составила бы 12,67% в долларах США. Дивиденды за 2017 год в таком портфеле добавили бы еще порядка 3%, и общая доходность увеличилась бы до 15,5%.

Но на следующий год инвесторов ждало разочарование — убытки, выраженные в двузначных цифрах.

Итоги 2018

Фонд, повторяющий индекс широкого рынка акций США, за 2018 год упал на 7,01%. Рынки акций развитых стран Европы и Азии снизились на 17,80% и 16,83% соответственно. Индекс акций развивающихся рынков потерял 17,11%. Фонд глобальных акций сектора недвижимости упал на 10,23%. На рынках облигаций цены на все категории бумаг тоже снизились. Даже самые надежные бонды — краткосрочные облигации США закрыли 2018 год с отрицательной доходностью в минус 0,27%. Больше всех пострадали облигации развивающихся стран. Итоги года по ним — минус 10,5%. Высокодоходные корпоративные облигации ушли в минуc на 5,5%. Корпоративные облигации инвестиционного рейтинга также показали небольшие убытки в 1,72%.

Как видно из таблицы сравнительных доходностей основных активов по годам в 2018 году, цены упали на все.

Суммарные убытки за 2018 год по такому же модельному портфелю 60% акций / 40% облигаций составили бы порядка минус 9,1%.

Как можно увидеть, наличие облигаций защитило портфель в целом от более глубокого падения стоимости, сопоставимого с потерями на рынках акций. Это отличный ответ на вопрос: «Для чего нужны облигации в инвестиционном портфеле?» Ответ очевиден: для защиты в периоды падения рынков.Суммарные убытки за 2018 год по такому же модельному портфелю 60% акций / 40% облигаций составили бы порядка минус 9,1%.

Для примера: модельный портфель, состоящий из 25% акций и 75% облигаций, в 2018 году показал бы убыток в минус 4,87%. Наличие большой доли облигаций позволило в два раза сократить снижение стоимости. А полученные дивиденды сократили бы убытки до минус 1,99%.

Вернемся к классическому умеренному портфелю из 60% акций и 40% облигаций. За два прошедших года мы имеем следующие результаты: плюс 12,67% за 2017-й и минус 9,1% за 2018-й. Или 2,41% за два года, что соответствует 1,2% годовых. Так как у каждого своя точка отсчета начала инвестиций, то фактические убытки тех, кто инвестировал в середине 2017-го или даже июле-сентябре 2018 года, когда рынки были на своих исторических максимумах, могут быть гораздо больше.

Такую доходность можно было бы получить, положив деньги на депозит в крупном банке. Или купив двухлетние гособлигации США. При этом тело капитала не подвергалось бы риску почти десятипроцентного снижения.

Периоды кризисов и снижения рынков — это отличное время для того, чтобы проверить риск-профиль на практике. Готовы ли вы психологически принимать такие ежегодные колебания вашего портфеля? Отличается ли предполагаемое отношение к убыткам от фактического? Если вы понимаете, что снижение стоимости даже на 10% заставляет вас не спать ночами, то сейчас самое время для пересмотра своей инвестиционной стратегии и риск-профиля.

Почему именно сейчас?

Начало 2019 года выдалось для большинства активов достаточно хорошим. Широкий рынок акций США вырос на 8,7%, рынки акций развитых стран Европы и Азии — на 6,8%. Глобальный фонд акций сектора недвижимости прибавил 10,89%. Акции развивающихся стран выросли с начала года на 8,85%. Даже рынки облигаций восстановились. Высокодоходный сегмент вырос на 3,3%, облигации развивающихся стран — на 4,5%. Модельный портфель 60% акций / 40% облигаций вырос бы с начала года на 5,69%. При этом более консервативный модельный портфель 25% акций / 75% облигаций показал бы с начала года доходность в 3,08%. Таким образом, если приступать к существенному изменению инвестиционной стратегии именно сейчас, то фиксация убытков будет менее болезненной.

Если ситуация на рынках в 2018 году испугала вас, то пора пересмотреть свои инвестиции и уменьшить риски вложений. Например, от структуры портфеля 60/40 перейти к 25/75 или к любой другой приемлемой для вас пропорции. При этом переход должен быть осмысленным и соответствовать вашим целям, приоритетам и временным горизонтам.

Необходимо будет просчитать и принять для себя ответы на следующие вопросы:

- Будут ли ваши цели достижимы при снижении потенциальной доходности инвестиций? На тех же суммах инвестирования ожидаемый результат через 10-15 лет будет гораздо ниже.

- Сможете ли вы инвестировать бОльшие суммы, чтобы не отклоняться от запланированных целей? Ведь для того, чтобы рассчитывать на аналогичный результат, придется вкладывать больше.

- Готовы ли вы отказываться от каких-либо целей или понижать их приоритеты в обмен на уменьшение волатильности портфеля?

- Можете ли вы все-таки принять такие колебания стоимости своего портфеля в обмен на долгосрочное увеличение капитала, благо ваши временные горизонты это позволяют?

И только после этого можно будет предпринимать действия по внесению изменений в вашу инвестиционную стратегию.