Выпуск №42: Апокалипсис подождет: почему не стоит ждать кризиса на американском рынке

Несмотря на апокалиптические прогнозы, следующий год может оказаться для фондового рынка США весьма удачным. Об этом свидетельствует совокупность фундаментальных факторов и исторических данных.

Октябрь внезапно оказался худшим временем для индекса S&P 500 за многие годы, хотя традиционно это благоприятный месяц для рынка акций США. В ноябре котировки бумаг сначала отыграли половину коррекции, но затем снова ушли к октябрьским минимумам. Само собой, такое рыночное движение просто не может пройти без большого количества апокалиптических прогнозов о начале нового кризиса.

Новостной фон сейчас действительно не самый позитивный — взять хотя бы торговые войны, которые и послужили катализатором падения рынков. Вообще фондовый рынок так устроен, что здесь нет очевидных идей, всегда есть аргументы «за» и «против». И если с аргументами «против» все более или менее ясно (тут и торговые войны, и безостановочный рост в течение уже почти 10 лет, и повышение процентных ставок), то почему рынок акций может продолжить расти, многим не ясно.

Лучше, чем кажется

Начать стоит с того, что бояться роста рынка и новых исторических максимумов не следует. Во-первых, ценовые рекорды для рынка акций — это нормально. Например, начиная с 1980 года индекс S&P 500 50% времени находился на исторических максимумах или уровнях, которые не более чем на 5% были ниже максимумов.

Во-вторых, рынок, конечно, хорошо вырос с начала 2009 года, но в годовых этот показатель равен 13%, что не является какой-то выдающейся динамикой. После обвала в 1987 году индекс S&P 500 следующие 10 лет рос такими же темпами. Нельзя сказать, что тогда он был дорог — индикатор торговался ниже, чем в конце 1997 года, всего несколько месяцев на пике кризиса 2002-2003 годов.

Так что доход в 10% годовых от инвестиций в акции (с учетом дивидендов и без учета налогов) считается нормальным для долгосрочного инвестора, потому что примерно столько приносили вложения в фондовый рынок с учетом всех его взлетов и падений.

Если говорить про долгосрочную перспективу, то текущие мультипликаторы, по которым оценен индекс S&P 500, также не свидетельствуют о его перекупленности. Сейчас форвардный коэффициент P/E (то есть текущие цены, поделенные на прогнозную прибыль на акцию в 2018 году) для американского рынка равен 16,6, что ниже исторического среднего показателя.

Здесь можно было бы возразить, что рост процентных ставок вместе с понижением прогнозов из-за торговых войн (два главных риска для рынка акций, по мнению среднестатистического инвестора) должен привести к компрессии мультипликаторов. Однако мы не только не видим здесь рисков, но даже, наоборот, считаем, что в текущей ситуации мультипликаторы должны быть выше исторических средних.

Доводы «за»

Каковы же фундаментальные причины роста американских акций?

Во-первых, это низкая инфляция. В США в последние годы индекс потребительских цен держится в районе 2-3%, что является идеальным уровнем для фондового рынка. С одной стороны, это уже достаточно высокий показатель, который стимулирует инвестиции, с другой — он недостаточно высок, чтобы влиять на реальные темпы роста доходов компаний.

Средний P/E для S&P 500 начиная с 1960-х годов равен 17, но если взять только те моменты, когда инфляция находилась в диапазоне 2-3%, то этот коэффициент в среднем составлял уже 19,5. Это на 20% выше текущего форвардного мультипликатора для американского рынка акций.

Во-вторых, это высокие темпы роста чистой прибыли. Исходя из текущих прогнозов, темпы роста прибыли на акцию (EPS) для американских компаний составят примерно 10% годовых в следующие два года (мы сознательно не рассматриваем этот год, чтобы не учитывать разовый позитивный эффект от налоговой реформы). Эти прогнозы едва ли можно назвать завышенными, так как они уже учитывают негативный эффект от торговых войн. Тем не менее это почти на 50% больше, чем средние темпы роста EPS за послевоенную эпоху. А чем быстрее растет EPS, тем выше должны быть мультипликаторы.

В-третьих, это устойчивость бизнеса. Мы привыкли называть американский рынок акций развитым, в отличие, например, от развивающегося российского рынка. Однако развитые рынки тоже продолжают развиваться. К примеру, повышается их диверсификация. Сейчас на фондовом рынке США нет сектора, вес которого превышал был 20% (вес IT как раз в районе 20%). На втором месте находится здравоохранение с 15%, остальные занимают и того меньшую долю. Также увеличивается объем сервисных компаний, которые не столь сильно зависят от экономических циклов.

Для сравнения, в 1970-х и начале 1980-х промышленные сектора (Energy, Industrials, Materials) занимали половину индекса S&P 500. А если добавить к ним технологический сектор, который в те годы тоже можно было отнести к промышленным, то вес увеличивается до 60%. Сейчас же на промышленные корпорации приходится всего 18% от S&P 500, а IT-сектор почти наполовину состоит из сервисных компаний. Считается, что чем устойчивее бизнес, тем дороже он должен стоить. Но почему-то никто не думает об этом применительно ко всему рынку, а не к отдельным компаниям.

Выгоднее облигаций

Но дело не только в мультипликаторах. Акции, как и другие классы активов, не существуют сами по себе, и говорить о том, дороги они или дешевы, надо в сравнении с альтернативными вариантами инвестиций.

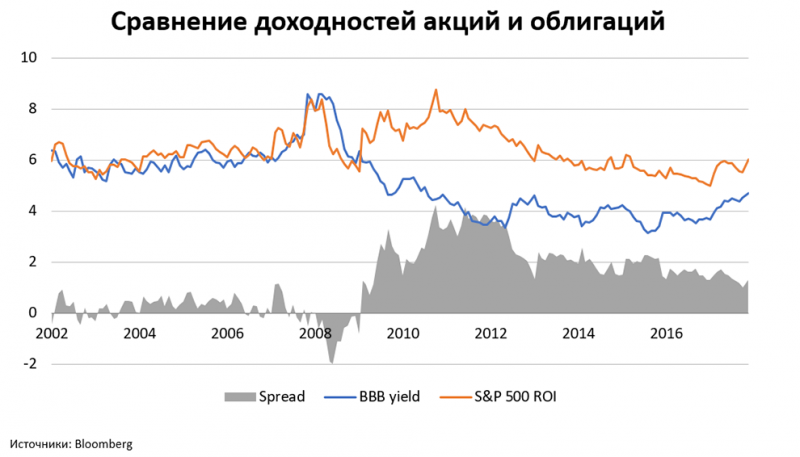

Хорошей альтернативой акциям являются облигации с рейтингом «BBB». Так вот, спред между доходностями таких бумаг и возвратом на вложенный капитал на рынке акций (обратное от P/E для индекса S&P 500) хотя и сужается с 2012 года, но все еще находится существенно выше 0. Это говорит о том, что американские акции по-прежнему интереснее облигаций с точки зрения доходности.

Вывод таков: акции стоят дешево как сами по себе, так и относительно других классов активов.

Драйверы на будущее

Конечно, рынок акций устроен так, что для роста нужна не только дешевизна, но и какие-то драйверы. Обычно они делятся на две категории: снижение рисков и повышение прогнозов.

С точки зрения снижения рисков мы очень рассчитываем на сделку между США и Китаем, исходя из того, что стороны конфликта действуют рационально и не будут устраивать торговые войны ради самой войны.

Также отметим, что президент США Дональд Трамп ставит себе в заслугу бурный рост рынка акций. В этой связи очень примечательно, что его риторика по поводу торговых взаимоотношений с Китаем смягчилась после обвала котировок в октябре. Так что мы считаем, что падение рынка может увеличить вероятность заключения торгового соглашения между Белым домом и Пекином.

Если говорить про повышение прогнозов, то надо отметить, что ожидания корпораций по финансовым показателям на 2019 год кажутся нам достаточно консервативными. Топ-менеджеры многих компаний использовали торговую войну как возможность выдать более консервативный прогноз на будущее, чтобы в следующем году было легче превысить ожидания инвесторов и показать себя эффективным менеджером. Скорее всего уже в мае, после публикации результатов за первый квартал, мы увидим повсеместное повышение прогнозов на 2019 год.

Поэтому не стоит придаваться панике, лучше использовать коррекцию для входа в рынок или увеличения позиций.

Автор: Никита Емельянов Forbes Contributor