Ловушка для коллекционера: чем опасны инвестиции в искусство и вино

У нишевых инвестиций множество рисков: низкая ликвидность, непрозрачность рынка, высокие издержки. Но главное, не факт, что подобные вложения приносят альтернативный доход.

Каких-нибудь двадцать-тридцать лет назад хедж-фонды или фонды прямых инвестиций были инвестиционной экзотикой, а сейчас этим трудно кого-то удивить. Класс альтернативных инвестиций становится все обширнее с каждым годом, и весьма уважаемые финансовые институты предлагают в числе своих продуктов инвестиции в предметы искусства, антиквариат и вино. Небольшие нишевые инвестиционные дома продвигают в качестве объектов альтернативных вложений скрипки старых мастеров, коллекционные часы, марки и даже виски.

Звучит весьма заманчиво, но насколько реально заработать, покупая подобные вещи?

На первый взгляд все выглядит неплохо. Во-первых, диверсификация рисков. Цены, например, на картины старых мастеров никак не коррелируют с индексом S&P, а значит, есть шанс, что в момент падения рынка акций доходность портфеля, включающего предметы искусства, пострадает не так сильно. Во-вторых, такие инвестиции — это не бездушные ряды цифр в недрах банков и брокеров, а прекрасные вещи, которые заодно будут каждый день радовать удачливого инвестора.

Тем не менее крупнейшие институциональные инвесторы не спешат включать творения Питера Брейгеля Cтаршего или коллекции минского фарфора в свои портфели. Причин множество. Это и низкая ликвидность, и непрозрачность рынка, и высокие издержки. И главное, не факт, что подобные инвестиции в самом деле приносят альтернативный доход.

По данным исследований, проведенных JP Morgan securities services group в 2012 году, в течение последних 25 лет цены на искусство имели нулевую корреляцию с индексами американских акций и негативную корреляцию с облигациями и недвижимостью. Однако на практике избыточная ликвидность и высокая инфляция, провоцирующие пузыри на финансовых рынках, напрямую влияют на стоимость практически любых коллекционных товаров. И даже если корреляция с американским рынком отсутствует, это не означает, что другие финансовые рынки не влияют на ценообразование альтернативного актива.

Например, феноменальный рост цен на картины французских импрессионистов, случившийся в конце 1980-х — начале 1990-х, совпал с бумом на японском рынке недвижимости, сопровождающимся всплеском инфляции. Японские страховые компании платили десятки миллионов долларов за подсолнухи и ирисы Ван Гога. В мае 1990-го было поставлено два ценовых рекорда, которые продержались 14 лет. Японский магнат Рёэи Сайто приобрел «Портрет Доктора Гаше» работы того же Ван Гога за $82,5 млн и «Бал в Мулен-де-ла Галетт» кисти Ренуара за $78,1 млн. Последовавший вскоре крах на рынке недвижимости немедленно отразился на аппетитах японских инвесторов-коллекционеров, цены стремительно пошли вниз. В 1992 году Jardin a Auvers, довольно знаменитый ландшафт, написанный Ван Гогом незадолго до смерти, был продан всего за $6,5 млн.

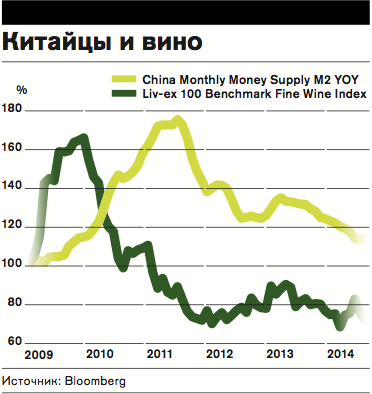

Более свежий пример — феноменальный рост цен на коллекционные вина Бордо после кризиса 2008 года. С конца 2008-го и вплоть до середины 2011 года индекс Liv-ex 100 Benchmark Fine Wine, отслеживающий изменение цен на самые знаменитые вина с ликвидным вторичным рынком, вырос почти на 80%. На аукционах в Гонконге драгоценные винтажи распродавались почти мгновенно. Пресса пестрила статьями о любви китайцев к Chateau Lafite, которая, впрочем, оказалась недолгой. По мере сворачивания посткризисного стимулирования китайской экономики и уменьшения доступных кредитных ресурсов любовь китайцев к французским винам пошла на убыль, и индекс потерял с пиковых значений 35%.

Весьма показательно, что среди 15 самых дорогих аукционных продаж предметов искусства восемь были совершены после 2009 года, когда американский печатный станок заработал на полную мощь, а реальные процентные ставки оказались отрицательными.

Что будет с аппетитами инвесторов, когда программы стимулирования будут окончательно свернуты, а доллар продолжит укрепление?

Предыдущий период роста ставок и укрепляющегося доллара в 1990-х не ознаменовался ни одним ценовым рекордом на рынке искусства. В любом случае, покупая картины, вино или почтовые марки с целью заработать, стоит настроиться на весьма длинный инвестиционный горизонт. Безусловно, бывают счастливые истории, когда практически случайно приобретенная вещь удваивалась в цене за два-три года, но это скорее исключение из правил.