Первый Украинский справочник по легальному уменьшению налогов в бизнесе

Снижение налогов — топливо, благодаря которому экономика поднимается на небывалую высоту. Дональд Трамп

P.S. Аудиторы ААО «Бизнес-Рост» предоставляют предприятиям помощь по налоговому планированию и оптимизации НДС и Налог на прибыль в их коммерческой деятельности и различных бизнес-проектах.

Формула №1 Предприятие-Продавец продаёт другому Предприятию-Покупателю свой чистый (от ВЭД, и других легальных хозяйственных операций) налоговый кредит по НДС

Формула №1 Предприятие-Продавец продаёт другому Предприятию-Покупателю свой чистый (от ВЭД, и других легальных хозяйственных операций) налоговый кредит по НДС по следующим видам договоров:

1) Договор купли-продажи (или поставки) товаров, актуальных и экономически целесообразных для бизнеса Предприятия-Покупателя.

2) Договор на оказание услуг или выполнения работ, которые являются экономически целесообразными и актуальными для бизнеса Предприятия-Покупателя.

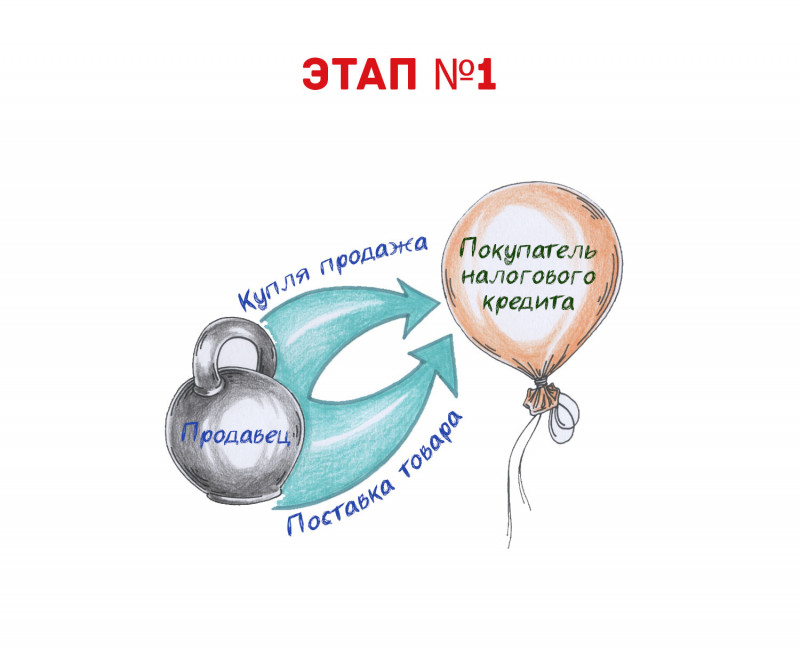

Фомула №2 Аренда налогового кредита по НДС

Этап № 1 Предприятие Арендадатель налогового кредита по НДС заключает с Предприятием Арендатором налогового кредита по НДС договор купли-продажи товаров.

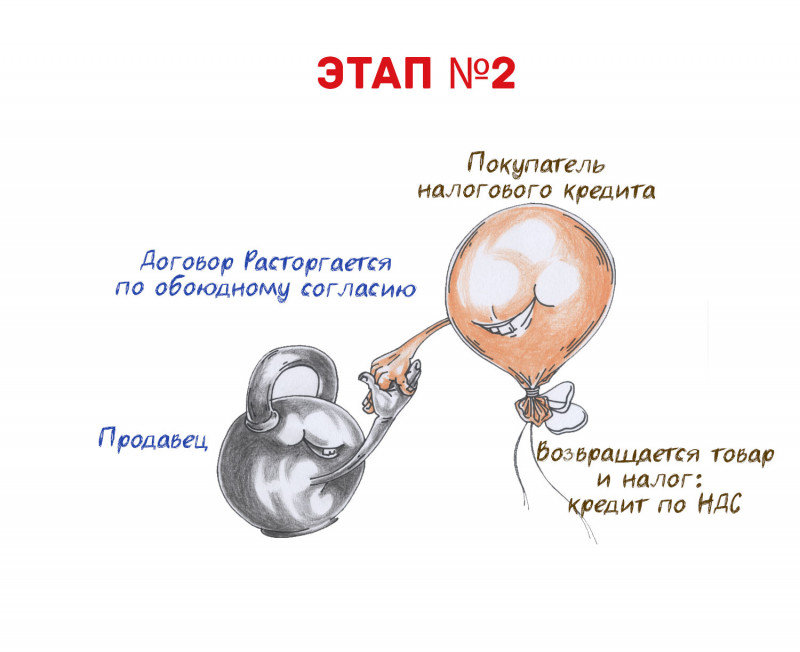

Этап № 2 Затем этот договор расторгается по взаимному согласию сторон на законных основаниях и товар возвращается Предприятию Арендателю налогового кредита по НДС.

Примечание: Эта формула позволяет Предприятию Арендатору налогового кредита по НДС не вынимать определённый период времени деньги из оборота на уплату налогов- НДС и налога на прибыль. Это срок аренды налогового кредита по НДС как правило необходимый предприятиям для получения максимальной экономической выгоды от своего бизнеса и для оперативного решения других своих текущих проблем.

Формула №3 Уменьшение налогооблагаемой торговой наценки на товары в производственной деятельности и торговле.

Цифры в расчёте этой формуле примерные для упрощённого восприятия.

Все известна стандартная формула работы по продаже товаров. Между Предприятием — Продавцом и Предприятием — Покупателем товаров заключается договор купли продажи товаров на сумму 100 грн.

1-й Шаг формулы

Между Предприятием — Продавцом и Предприятием-Покупателем товаров вставляется Предприятие, имеющее излишки налогового кредита по НДС (образовавшегося от легальных экспортных операций — ВЭД ), готовое продать его.

2-й Шаг формулы

Предприятие — Продавец продает по договору купли-продажи товаров Предприятию, с излишком налогового кредита по НДС товары по цене 10 грн.

3-й Шаг формулы

Предприятие с излишком налогового кредита по НДС продаёт этот товар Предприятию — Покупателя за 100 гривен (по заявленной им цене).

4-й Шаг формулы

Предприятие-Покупатель рассчитывается с Предприятием с излишком налогового кредита по НДС. А это Предприятие в этот же день рассчитывается с Предприятием -Продавцом.

В результате этой формулы:

1) Предприятие-Продавец экономит на уплате налогов НДС и налога на прибыль при оптовой продаже своих товаров.

2) Предприятие с излишком налогового кредита по НДС принимает на себя всю налоговую нагрузку наценки и при этом продаёт свой налоговый кредит по НДС.

3) Предприятие — Покупатель приобретает товары по цене, которая их устраивает.

Все детали и цифры по совместной работе мы обсудим дополнительно, после того как Вы выберете себе для работы одну из двух предлагаемых схем.

Примечание: В соответствии со статьёй 6 Гражданского кодекса Украины в договоре купли-продажи товаров между Предприятием-Продавцом и Предприятием, с излишком налогового кредита по НДС указываются все особенности работы и финансовых расчётов между ними.

Формула №4 ВЭД. Экспорт через комиссию.

Продажа налоговый кредит по НДС через механизм ВЭД (экспорт через комиссию). Товар в этой формуле всегда используется реальный. Предприятия Экспортёр и Комиссионер являются рабочими и аккредитованы на таможне, занимающиеся экспортными операциями (экспортом).

Суть данной формулы:

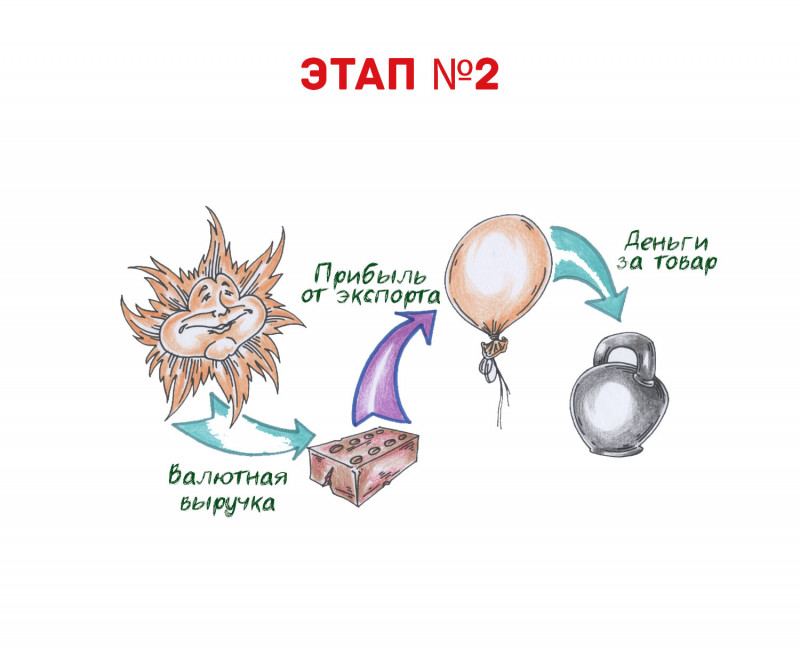

Этап №1 С Предприятием экспортёром заключает договор купли-продажи экспортируемых товаров, Предприятие желающее легально уменьшить свои налоговые обязательства оп НДС.

Этап №2 Это предприятие заключает договор с комиссионером на продажу этого товара за границу.

Этап №3 Предприятие комиссионер продаёт товар за границу иностранной компании.

Этап №4 Предприятие Комиссионер получает валютную выручку из-за рубежа и рассчитывается с предприятием, которое уменьшает свои налоговые обязательства по НДС, а это предприятие рассчитывается с Предприятием Экспортёром.

В результате этой формулы ВЭД (экспорт через комиссию) предприятие покупает у Экспортёра товар с Дисконтом по налоговому кредиту по НДС, тем самым уменьшает свои налоговые обязательства по НДС.

Формула № 5 Уменьшение налога на прибыль при осуществлении ВЭД. Работа с офшорными компаниями и иностранными фирмами.

Для уменьшения налога на прибыль при осуществлении ВЭД Украинские бизнесмены регистрируют и открывают офшорные компании (или берут их в аренду)

1) Импортные операции. Украинское предприятие покупатель, приобретая через торговую офшорную компанию товар, перечисляет ей денег больше, чем требует зарубежный Поставщик — иностранная компания. Разница остается на расчетном счете офшорной компании.

2) Экспортные операции. Украинское предприятие Экспортёр, продаёт через торговую офшорную компанию товар по заниженной цене. Торговая офшорная компания продаёт этот товар иностранной фирме по завышенной цене. Разница остается на расчетном счете офшорной компании. А предприятию Экспортёру возвращает лишь часть полученных в результате этой сделки денег.

Формула №6 уменьшения налогов с помощью ценных бумаг

В экономических схемах, а также в коммерческих сделках и финансовых операциях в бизнес-практике на Украине, чаще всего используются «технические» ценные бумаги.

Основные «технические» ценные бумаги — это акции и векселя.

Акции могут использоваться для формирования уставного фонда юридических лиц, для формирования обязательных резервов банков и страховых компаний. Так же акции могут быть использованы в различных экономических схемах как средство расчета, выступать предметом залога и использоваться в других целях, в зависимости от поставленных задач.

Векселя могут быть использованы в экономических схемах с целью легальной минимизации финансовых расходов и налоговых обязательств.

Акции и векселя активно используются с целью оптимизации финансовых потоков предприятий и для формирования валовых расходов с целью уменьшения налогооблагаемой прибыли по ценным бумагам. «Технические» ценные бумаги используются в качестве расчёта за приобретённые товары, работы, услуги как альтернатива денежным средствам.

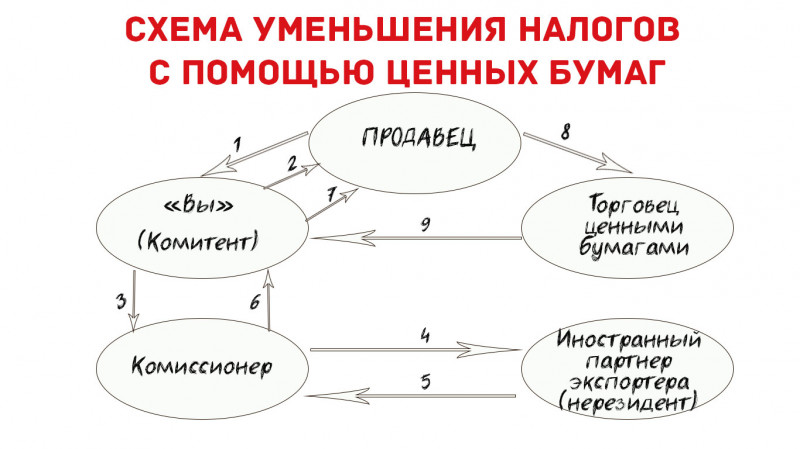

Один из примеров использования векселя в легальной формуле минимизации налоговых обязательств по НДС.

1. Продавец (плательщик НДС) по договору купли-продажи передаёт товар Комитенту на 600 тыс. грн. (цифры условные), в т. ч. НДС 100тыс. грн. и выдаёт товарную накладную и налоговую накладную. Комитент является собственником товара и по первому событию получает налоговый кредит на 100 тыс. грн. и на 100 тыс. грн. уменьшает своё налоговое обязательство перед Гос. бюджетом.

2. Комитент частично рассчитывается с Продавцом за товар собственным векселем номинальной стоимостью 100 тыс.грн. (на сумму НДС).

3. Комитент передаёт товар на комиссию Комиссионеру для реализации его за таможенной территорией Украины за 505000 грн. по нулевой ставке.

4. Комиссионер (субъект ВЭД) от своего имени и за счёт Комитента заключает ВЭД — контракт с Иностранным Партнером-Нерезидентом и экспортирует товар. Собственником товара является Комитент, т. е. Комитент получает право на применение нулевой ставки по НДС.;

5. Иностранный Партнёр-Нерезидент рассчитывается с Комиссионером в иностранной валюте в эквиваленте 505 тыс. грн.

6. Комиссионер реализует валюту на территории Украины и рассчитывается с Комитентом за товар, полученный на комиссию в гривнах, в размере 505 тыс. грн. и предоставляет ГТД и справку из банка о поступлении валютных средств на валютный счёт Комиссионера от иностранного партнёра-нерезидента. Также Комиссионер предоставляет Комитенту внешнеэкономический контракт, отчёт о выполненном комиссионном поручении. При необходимости предоставляет Комитенту экспертные заключения о товаре и справку из ТПП. Комиссионер берёт на себя все риски, связанные со сделкой.

7. Комитент рассчитывается с Продавцом за товар в размере 500 тыс. грн.

8. Торговец ценными бумагами выкупает с дисконтом у Продавца НДС-ный вексель номиналом 100 тыс. грн.

9. Торговец ценными бумагами продаёт с дисконтом НДС-ный вексель Комитенту.

В результате этой формулы Клиент (Комитент) получает экономию на сумму дисконта, тем самым легально минимизирует свои налоговые обязательства по НДС перед бюджетом.