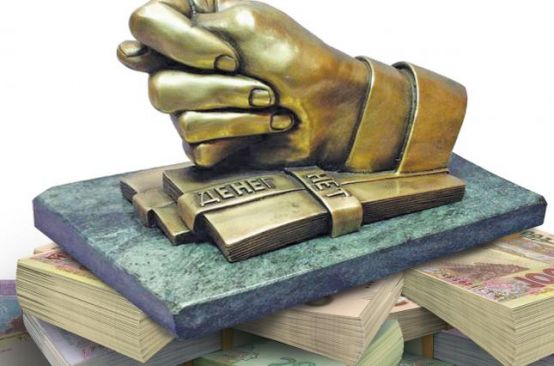

"Кредитная апатия", или Почему банки не кредитуют бизнес?

Почему украинская экономика растет так медленно? Когда в Украину придет большая волна инвестиций? Почему банки так неактивно и неохотно выдают кредиты бизнесу?

На эти вопросы вновь и вновь ищут ответы политики, члены правительства и эксперты. Очевидный диагноз слабому росту установлен правильно: существующий сейчас низкий уровень инвестиций не в состоянии дать толчок обескровленной войной и коррупцией экономике, которая почти топчется на месте. Но четкого плана, как направить деньги в производственную продуктивную сферу экономики и последовательно реализовать этот план в Украине, пока нет.

Источники финансирования бизнеса можно классифицировать как внешние и внутренние, банковские и небанковские, и ниже мы рассмотрим более детально проблемы именно банковского кредитования, или что мешает этому процессу для оживления бизнеса.

На готовность банков кредитовать экономику, среди других факторов, влияют наличие в них достаточной ликвидности, риск невозврата кредита и его прибыльность. Поэтому проблемы низких объемов кредитования можно объяснить, разделив их на две группы — внутренние, присущие собственно банковской системе и в основном влияющие на уровень ликвидности, и внешние, которые условно находятся вне банковской системы, повышая риски, и влияют на доходность кредитования.

К основным внутренним проблемам следует отнести низкую капитализацию банков и высокий уровень проблемных кредитов (Non-Performing Loans), решение которых лежит в сфере ответственности регулятора, осуществляющего банковский надзор и регулирующего банковскую систему.

Также недостаточно эффективен уровень управления и контроля над банками, и особенно над принадлежащими государству. Их доля составляет более половины банковской системы. И здесь действительно могло бы помочь принятие законодателями проекта закона об особенностях управления государственными банками (реест. №7180 от 5 октября 2017 г.). В частности, принятие этого закона предусматривает выборы новых наблюдательных советов в государственных банках при участии независимых, политически незаангажированных экспертов, избираемых на конкурсной основе.

Следует также совершенствовать регулирование банковской системы и финансового рынка, и здесь было бы полезно как можно быстрее принять закон о повышении эффективности вывода банков с рынка, продажи активов банков, а также адаптации к международным стандартам и актам законодательства ЕС (реест. №6273 от 31 марта 2017 г.) и закон о внесении изменений в некоторые законодательные акты Украины относительно консолидации функций по государственному регулированию рынков финансовых услуг (реест. №2413а от 20 июля 2015 г.).

Существенным образом влияет на решения банков и проблема асимметричной информации, которая не предоставляет кредитору четкую правдивую информацию о кредитной истории и финансовом состоянии заемщика и следствием которой являются проблемы "обратной селекции" и "морального риска". Для решения этой проблемы было бы очень полезно принять закон о внесении изменений в некоторые законы Украины о создании и ведении Кредитного реестра Национального банка Украины" (реест. №7114 от 15 сентября 2017 г.).

К основным внешним проблемам относятся:

1. Защита прав кредитора.

Основным полем деятельности власти в этом направлении должно быть улучшение законодательства и усиление контроля над его выполнением. В частности, необходимо принять следующие законопроекты:

— "О восстановлении платежеспособности должника или признании его банкротом" (№3132-d от 21 октября 2016 г.), для содействия процессу реструктуризации и повышения эффективности ликвидации;

— "О реструктуризации обязательств граждан Украины по кредитам в иностранной валюте, полученным для приобретения единственного жилья" (№4004-д от 17 июня 2016 г.);

— "Относительно упрощения и ускорения процесса судебной защиты нарушенных прав и законных интересов лиц" (№5073 от 6 сентября 2016 г.);

— "Относительно внедрения системы автоматизированного ареста средств в гражданском и хозяйственном судопроизводстве" (№3768 от 14 января 2016 г.), позволит внедрить автоматическую процедуру изъятия малых долгов;

— "О внесении изменений в некоторые законодательные акты Украины относительно защиты инвесторов от злоупотреблений на рынках капитала" (№6303 от 6 апреля 2017 г.), установит большую независимость комиссии по ценным бумагам и постепенно отменит финансирование из бюджета.

2. Упрощение процесса реализации залога должно было бы внедрить механизм справедливой оценки рыночной стоимости залога и прозрачного процесса его реализации.

3. Отсутствие достаточного количества качественных заемщиков.

Усиление контроля над кредитной деятельностью банков со стороны международных учреждений и НБУ может сдерживать финансовые учреждения в предоставлении кредитов бизнесу, операции с которым могут классифицироваться как подозрительные относительно коррупции. Поэтому надо повышать требования о прозрачности бизнеса до требований в отношении заемщика, которые ставят перед банками регулятор и международные банковские стандарты.

4. Эффект вытеснения (crowding out effect) и высокая инфляция. Имея достаточную ликвидность для кредитования экономики, банки при достаточной ликвидности отдают предпочтение покупке государственных ценных бумаг. Поэтому правительству и НБУ нужно усилить координацию фискальной и монетарной политики с целью уменьшения заимствований на внутреннем рынке, снижения инфляции и процентных ставок. Снижение инфляции до однознаковых уровней должно быть не только целью НБУ, но и совместной вместе с правительством целью. В частности, при высокой и нестабильной инфляции трудно рассчитать чистую текущую стоимость (Net Present Value) проекта, под который предоставляется кредит, и, соответственно, трудно оценить способность заемщика при других равных рассчитаться по кредитам.

5. Общее доверие к стране и банковской системе остается очень низким, поэтому необходимо наконец срочно заняться снижением уровня коррупции и выводом бизнеса из "тени".

6. Недостаточная кредитная культура в Украине по возврату долгов также является преградой для кредитования. И здесь надо использовать больше "кнут", поскольку сила закона заключается в его неотвратимости относительно нарушителей. А для этого необходима:

7. Реформа судебной системы, которая позволит непредвзято обеспечивать соблюдение всех законов, регулирующих отношения банков и бизнеса.

Специалисты и эксперты уже обсудили и оценили возможное положительное влияние на активизацию банковского кредитования от принятия вышеупомянутых законопроектов и реформ. Все проекты этих законов подготовлены и согласованы украинскими и международными экономистами и юристами. Теперь уже власть должна принимать и выполнять эти законы. Рецепт лекарства от болезни подготовлен, поэтому надо немедленно исправлять состояние бизнес-климата в целом и, в частности, кредитного рынка в Украине.

Александр Петрик

Источник