Испуганные деньги

Ставки доходности украинских корпоративных евробондов бьют рекорды – в Украину не верят, а значит, получить внешние займы стране будет очень трудно. Одного завершения АТО для исправления ситуации недостаточно.

Когда 30 апреля cовет директоров МВФ одобрил кредитную программу stand-by для Украины, аналитики уверяли: это положительный сигнал для других кредиторов и инвесторов. Фонд пообещал $17,01 млрд, причем в 2014 году – $7,4 млрд. К середине августа Киев получил от МВФ $3,19 млрд.

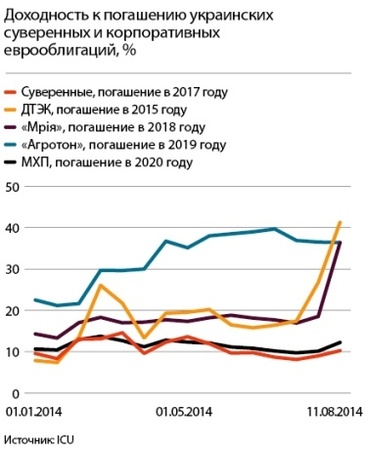

Пресловутые «другие кредиторы» в страну не верят. Военные действия на востоке ударили и по котировкам облигаций украинских компаний. Больше других досталось евробондам предприятий, основные мощности которых находятся в зоне АТО, а рынки сбыта – на востоке Украины или в России. К примеру, с большим дисконтом торгуются евро-

облигации компании «Агротон», активы которой расположены в Луганской области и которая и прежде вызывала вопросы у инвесторов. Доходность к погашению по этим бумагам еще в марте пробила потолок в 30%, а к середине лета подобралась к 40%. Потом, правда, снизилась «всего лишь» до 36,5%. Облигации ДТЭК (входит в холдинг СКМ Рината Ахметова, владеет шахтами в Донбассе) могут «похвастаться» более 40%.

Низко ценятся и выпуски, ранее проходившие через реструктуризацию. Так, доходность по облигациям банков Надра и ПУМБ составляет 49 и 47% соответственно. Рискованными инвесторы считают облигации агрохолдинга «Мрія», который объявил о реструктуризации в июле. Их доходность достигла 36,6%.

Самыми устойчивыми оказались бонды компании «Мироновский хлебопродукт» с погашением в 2020 году.

Их доходность наиболее приближена к показателям суверенных бумаг: в августе она была на уровне 11–12% при купонной ставке в 8,25% (украинские евробонды с погашением в 2022 году торговались по 8–9%). «Даже если компания считается финансово устойчивой, общий фон давит и на доходность ее облигаций», – отмечает начальник отдела стратегического планирования UniCredit Bank Агшин Мирзазаде.

Еще зимой 2013/14 годов основные международные агентства снизили рейтинги Украины до преддефолтных показателей – Саа3/ССС. «Это задворки спекулятивного уровня, которые делают практически невозможным размещение суверенных облигаций на внешних рынках», – говорит начальник управления корпоративных финансов УкрСиббанка BNP Paribas Group Сергей Ягнич. С тех пор рейтинги не пересматривались.

При этом нельзя утверждать, что на показатели украинских бумаг повлияли только зимняя политическая нестабильность и весенне‑летние военные действия. Украинские еврооблигации остаются одними из самых высокодоходных в мире последние три года. По словам специалиста отдела продаж долговых ценных бумаг Dragon Capital Сергея Фурсы, к этому привели низкое качество государственного управления и отвратительный инвестиционный климат. «Украина стабильно преподносит инвесторам неприятные сюрпризы, что негативно отражается на ее рейтинге», – подчеркивает Ягнич.

Печальный взлет

Купонные ставки суверенных выпусков в 2012–2013 годах находились на уровне 7,5–9,25%. Такую доходность тогда показывали только облигации Гондураса. Зато десятилетний долг Израиля, где также проводится антитеррористическая операция, сейчас стоит 2,7%.

На международных рынках капитала ценится низкий бюджетный дефицит, сбалансированность внешней торговли, диверсифицированная экономика – все то, чего в Украине нет. По итогам 2013‑го дефицит счета текущих операций страны достиг 9,2% ВВП, дефицит бюджета без учета НАК «Нафтогаз Украины» – 4,5%. В этом году Standard & Poor’s ожидает сокращение дефицита счета текущих операций страны до 3% ВВП. Дефицит бюджета агентство предсказывает в 11% ВВП.

Принимать на себя повышенные риски, связанные с Украиной, готовы лишь несколько институциональных инвесторов. Крупнейшим держателем украинских облигаций (всего их выпущено на $18 млрд) является американский инвестиционный фонд Franklin Templeton. Объем его вложений оценивается в $4–8 млрд. Облигации на $3 млрд находятся в портфеле у российского государства. От трети до половины суверенных облигаций – free float, они интересуют иностранных и украинских инвесторов. Это прежде всего спекулятивные фонды, большинство из которых годами инвестируют в Украину и хорошо понимают ее специфику. По словам Мирзазаде, для подобных структур еврооблигации Украины предоставляют хорошую возможность заработать. Но в их портфелях мусорные бумаги, которыми считаются и украинские евробонды, занимают 1–5%.

Первым шагом для возобновления интереса к украинским долгам станет установление мира. «Мы должны победить на востоке. Завершение там военных действий способно снизить доходность наших облигаций на 1,0–1,5 п. п.», – уверен Фурса из Dragon Capital.

Дальнейшее восприятие Украины будет зависеть от возобновления экономического роста. В числе решающих факторов, как отмечает Ягнич, – снижение дефицита бюджета, улучшение показателей платежного баланса, стабилизация обменного курса, уменьшение темпов инфляции.