Аналіз статті 212 КК України: Заплатити податки і спати спокійно

Прийняття законопроекту №3448 як спосіб запобігання безпідставному тиску на бізнес з боку податкових органів.

Як відомо, однією з бентежних проблем бізнесу в Україні є поширена практика тиску на підприємства через кримінальні провадження, за ст. 212 Кримінального кодексу України (далі – КК України), за наслідками чи не кожної податкової перевірки.

Наявність цієї проблеми зумовлена, зокрема, Методичними рекомендаціями щодо порядку взаємодії між підрозділами органів державної фіскальної служби при організації, проведенні та реалізації матеріалів перевірок платників податків, затвердженими наказом ДФС України №22 від 31.07.2014 р. За цими «рекомендаціями» податківці направляють відповідні повідомлення, а слідчі відкривають кримінальні провадження щодо неузгоджених зобов’язань.

На неодноразові заклики бізнес-спільноти щодо зміни підходів і забезпечення надсилання повідомлення лише після узгодження грошових зобов’язань, ДФС України належним чином відредаговано не було.

Небажання виконавчих органів змінювати підходи та зняти тягар кримінальних проваджень зі звичайних податкових спорів спонукали до спроб вирішити такі питання вже на законодавчому рівні.

Зокрема, на це спрямований законопроект №3448 від 10.11.2015 р. «Про внесення змін до Податкового кодексу України щодо особливостей кримінального провадження в податкових відносинах та питань адміністрування податків і зборів», яким, серед іншого, пропонується прямо визначити, що ухиленням від сплати податків є лише несплата узгоджених податкових зобов'язань.

Крім цього, проект запроваджує до КПК України норми щодо обов’язкового закриття кримінального провадження за ст.212 КК України, якщо податкове зобов’язання платника є неузгодженим, скасованим або сплаченим у передбачений податковим законом строк. Це теж важливо, оскільки на сьогодні власне факти кримінального провадження та дії в рамках такого провадження вже чинять шкідливий вплив на бізнес.

Норми законопроекту №3448 скоріше уточнюють чинне правове регулювання

Законопроект №3448 – це не індульгенція неплатникам. Насамперед, це боротьба за досягнення реальної мети відповідних норм законодавства, запобігання їх зловживанню, невиправданому процесуальному примусу. Мета відповідних норм – забезпечити сплату податків, компенсацію втрат бюджету, якщо поодинокі ухилення все ж будуть успішними, передусім зробити ухилення від сплати податків економічно невигідним.

Так, і за нинішніх умов посадові особи платника податку будуть звільнені від відповідальності за ч. 4 ст. 212 КК України, якщо донараховані суми податків разом зі штрафними санкціями будуть повністю сплачені до початку їх притягнення до кримінальної відповідальності. Однак це звільнення буде застосовуватися лише судом. Тоді навіщо у такому випадку власне кримінальне провадження і судовий процес? Законопроект №3448 знімає цей тягар процесуального примусу, а також і додатковий фінансовий тягар з платників податків, оскільки всі ці «радощі» непотрібного кримінального провадження і суду – за наш з вами, платники податків, рахунок.

При цьому на практиці сплата донарахованих сум податків і штрафних санкцій фактично завжди здійснюється платником податків – юридичною особою, а не її службовими особами. Законопроект №3448 планує закріпити на рівні закону, що сплата, як умова звільнення від відповідальності, може здійснюватися будь-якою особою. Тож і в цьому відношенні ми не бачимо відступлення від того, що вже відбувається в дійсності.

Уточнення власне «ухилення від сплати податків» – неможливість ухилення без визначеного способу ухилення

На сьогодні визначенню ухилення від сплати податків за ст. 212 КК України бракує чіткості. Це одна із причин, чому чи не кожний податковий спір на значну суму слідчі органи намагаються розглядати крізь призму «ухилення».

Однак ухилення від сплати податків не може відбуватися якось абстрактно. В кожному конкретному випадку ухилення, якщо воно відбулося, було у певний спосіб. Ст. 374 КПК України вимагає визначення у вироку обов’язково способу вчинення кримінального правопорушення. При цьому ця вимога стосовно того, що має бути в мотивувальній частині вироку, встановлена буквально так: «у разі визнання особи винуватою: формулювання обвинувачення, визнаного судом доведеним, із зазначенням … способу вчинення … кримінального правопорушення …».

Принагідно зауважимо, що цю формулу, що у вироку має бути зазначене «формулювання обвинувачення, визнаного судом доведеним, із зазначенням способу вчинення кримінального правопорушення» можна розуміти так, що КПК України цим самим вимагає зазначення цього моменту обов’язково ще в обвинуваченні, тобто в обвинувальному акті. Іншими словами, суд може тільки визнати доведеним, що наводиться в обвинувальному акті, однак сам не може визначати спосіб вчинення кримінального правопорушення. Відповідно, обвинувальний акт без визначення в ньому способу вчинення правопорушення слід вважати таким, що не відповідає вимогам КПК України. А значить, такий акт на етапі підготовчого провадження має бути повернутий прокурору як такий, що не відповідає вимогам КПК України. Саме це передбачено п. 3 ч. 3 ст. 314 КПК.

Як бачимо, чинне законодавство робить належний акцент на необхідності визначення способу вчинення кримінального правопорушення. А на практиці цією вимогою часто нехтують. Неодноразово доводилося бачити щось на кшталт «ухилився шляхом ухилення».

Визначення конкретних способів залишається за податковим законодавством. При цьому, якщо керуватись логікою слідчих та вважати будь-які діяння, які призвели до зменшення сплати податків, злочинними діями (а податкові міліціянти так і полюбляють робити), то можна дійти до абсурдних прикладів. Так, перехід фізичної особи підприємця з загальної податкової системи на сплату єдиного податку також є діями, що призводять до зменшення сплати податків. То невже вони є злочинними?

Описана ситуація не є такою вже комічною, як здається на перший погляд, адже вона дійсно траплялась у правозастосовній практиці Російської Федерації. До того ж такій ситуації була надана оцінка Постановою Конституційного суду Російської Федерації від 27.05.2003 р. № 9-П, у якій було вказано, що: «неприпустимим є встановлення відповідальності за такі дії платника податків, які хоча і мають своїм наслідком несплату податку або зменшення його суми, але полягають у використанні наданих платникові податків законом прав, пов'язаних зі звільненням на законній підставі від сплати податку або з вибором найбільш вигідних для нього форм підприємницької діяльності та, відповідно, оптимального виду платежу».

Можливо, саме після згаданого випадку законодавець Російської Федерації вирішив відійти від широкого і невизначеного формулювання юридичного складу злочину «ухилення від сплати податків», тобто «безмежної» моделі, подібної до застосованої у нас, та піти шляхом визначення у Кримінальному кодексі Російської Федерації декількох статей щодо ухилення від податків з чіткою прив’язкою до конкретного способу вчинення такого злочину.

Так, Кримінальний кодекс Російської Федерації від 13.06.1996 р. передбачає відповідальність за ухилення від сплати податків та зборів фізичною особою чи організацією (за кожним суб’єктом передбачена окрема стаття) шляхом неподання податкової декларації чи інших документів, подання яких відповідно до законодавства є обов'язковим, або шляхом включення до податкової декларації або таких документів завідома неправдивих відомостей. Окремо передбачена відповідальність податкового агента за невиконання в особистих інтересах обов’язків щодо обрахування, утримання чи переказу податків та зборів. Такі конкретні прояви об’єктивної сторони злочинів, пов’язаних з ухиленням від сплати податків, були включені до кодексу Федеральним законом від 08.12.2003 р. №162-ФЗ.

У Постанові Пленуму ВСУ №15 від 08.10.2004 р. наводиться можливий перелік способів вчинення злочину «ухилення від сплати податків», якими можуть бути: неподання документів, пов'язаних з їх обчисленням та сплатою податків (податкових декларацій, розрахунків, бухгалтерських звітів і балансів тощо); приховування об'єктів оподаткування; заниження цих об'єктів; заниження сум податків, зборів, інших обов'язкових платежів; приховування факту втрати підстав для одержання пільг з оподаткування; подання неправдивих відомостей чи документів.

Таким чином, відповідні способи вчинення ухилення від сплати податків за своєю суттю містять, як правило, склади інших злочинів.

Наприклад, якщо буде встановлено, що службові особи платника податків внесли до податкової звітності завідома неправдиві дані або використовували завідома неправдиві документи, чи займались фіктивним підприємництвом (для заниження об’єктів оподаткування інших платників податків) з метою ухилення від сплати податків, то такі дії можуть стати підставою для розслідування, наприклад, за ст. 205, 366, 358 КК України. На сьогодні такі злочини підлягають кваліфікації за сукупністю зі ст. 212 КК України, про що також зазначає і Пленум ВСУ у своїй Постанові №15 від 08.10.2004 р.

Якщо у процесі розслідування таких злочинів буде встановлено, що вони мали на меті ухилення від оподаткування і були способом досягнення такої мети, а за результатами таких дій будуть проведені відповідні донарахування, які не будуть сплачені у належний строк разом зі штрафними санкціями після їх узгодження, то застосовуватиметься ст. 212 КК України та у редакції законопроекту №3448.

Тобто законопроект №3448 не вносить в цьому відношенні радикальних змін, а зобов’язує йти від конкретного способу вчинення злочину, який може мати результатом ухилення від сплати податків. Цим самим законопроект обмежує свавілля, і можливі підстави для відкриття кримінального провадження вже на етапі початку кримінального провадження.

Критерій – практика

Оцінку можливих змін, безумовно, варто проводити не з якихось дуже абстрактних міркувань ідеального життя (або, як інколи характеризують такий підхід, «сферичного коня у вакуумі», чого в житті немає, однак уявити можна), а виходячи з реалій сьогодення.

У цьому відношенні пропоновані законопроектом №3448 уточнення не вносять суттєвих змін до тих випадків, щодо яких сьогодні виносяться обвинувальні вироки.

Наприклад, з усіх доступних у Єдиному державному реєстрі судових рішень обвинувальних вироків за 2015 р. вбачається, що суди переважно засуджують осіб за ухилення від сплати податків лише у тих випадках, коли узгоджені податкові зобов’язання у встановлений податковим законом строк сплачені не були, а дії обвинувачених осіб з об’єктивної сторони проявлялись у включенні до податкової звітності неправдивих відомостей, сформованих скоріше на підставі завідома недостовірних документів.

Як приклад, вироком Деснянського районного суду м. Чернігова від 19.05.2015 р. службова особа підприємства була засуджена за ч. 1 ст. 212 КК України та ч. 1 ст. 366 КК України, у зв’язку з ухиленням від сплати податку на додану вартість у сумі 1 381 103 грн, шляхом відображення в бухгалтерському та податковому обліках підприємства безтоварних операції з контрагентами. Як слідує з вироку, податкові зобов’язання підприємством не сплачувались.

Іншим прикладом є вирок Білоцерківського міськрайонного суду Київської області від 02.07.2015 р., яким особу-керівника підприємства було засуджено за ухилення від сплати податків та службове підроблення, у зв’язку з тим, що нею у податковому обліку підприємства було протиправно сформовано суми податкового кредиту з ПДВ за безтоварними поставками з низкою контрагентів. Вироком підтверджується факт несплати підприємством податків (прокуратурою у провадженні підтримувався цивільний позов), що призвів до фактичного ненадходження коштів до бюджету.

За схожих обставин вироком Ленінського районного суду м. Дніпропетровська від 27.03.2015 р. за ч. 3 ст. 212 КК України була засуджена особа-керівник підприємства, яка умисно ухилилась від сплати до бюджету коштів у сумі 2 997 084 грн, які були стягнуті цим же вироком в порядку задоволення цивільного позову.

За умови прийняття законопроекту №3448, виходячи із доведеності вказаних у зазначених вироках обставин, вказані вироки, прийняті у 2015 р., так само мали б місце, а їх фігуранти жодним чином не уникнули б відповідальності.

Таким чином, зміни, запропоновані законопроектом №3448 щодо внесення до ст.212 КК України уточнень стосовно карності ухилення від сплати саме узгоджених податкових зобов’язань, а також запровадження обов’язку слідчого та прокурора закривати кримінальні провадження у випадку встановлення факту скасування, сплати або неузгодженості податкових зобов’язань, і спрямування зусиль слідчих на виявлення передусім реальних способів ухилення від сплати податків, не є новелою для практики кримінального та кримінального процесуального законодавства України.

По суті, такі зміни є уточненням наявних правил щодо підстав відповідальності за несплату зобов’язань, донарахованих за актами перевірок платників податків, яке дозволить уникнути безпідставного кримінального переслідування добросовісних платників податків, завдяки чіткому відокремленню податкових спорів, пов’язаних власне з нечіткістю застосованого податкового законодавства. Це також дозволить позбутися «запуску» кримінальних проваджень, виходячи лише з припущень (навіть не оформлених перевірками) щодо можливості ухилення від сплати податків.

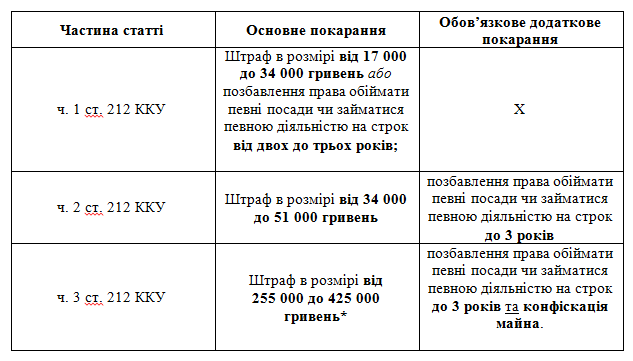

При цьому звернемо увагу, що санкції, передбачені у ст. 358, 366 КК України, можуть бути суворішими за санкції, визначені у ст. 212 КК України, адже передбачають у собі покарання, у тому числі й у вигляді обмеження та позбавлення волі.

Альтернативні пропозиції

Для повноти викладення згадаємо альтернативну законопроекту №3448 пропозицію, викладену у законопроекті №2854 від 14.05.2015 р., яка теж передбачає запровадження заборони відкриття (реєстрації) кримінальних проваджень у випадках неузгодженості податкових зобов’язань платника податків. Однак таке обмеження за вказаною пропозицією досить вузьке – реєстрація кримінальних проваджень за ст. 212 КК України дозволятиметься і за умови неузгодженості податкових зобов’язань при наявності інших, окрім акту перевірки, додаткових доказів вчиненого ухилення від податків.

Не викликає сумніву, що у разі прийняття підходу, як пропонується законопроектом №2854, слідчі податкової міліції, за наявності бажання на відкриття кримінального провадження, без жодних перепон зможуть ініціювати проведення експертних досліджень актів перевірок платників податків у державних експертних установах, наприклад, у підрозділах Державного науково-дослідного експертно-криміналістичного центру МВС України, отримавши таким чином той додатковий «доказ», який дозволить відкрити кримінальне провадження.

Отже, підхід, запропонований законопроектом №2854, дієвого обмеження необґрунтованому початку кримінальних проваджень не створює. Тому при виборі шляхів поліпшення регулювання цих питань перевага в очах платників скоріше на боці законопроекту №3448.

У якості підсумку

Підсумовуючи зазначений погляд на проблему кримінальних проваджень за ст. 212 КК України, у тих випадках, коли існує звичайний податковий спір про право між платником податків та контролюючим органом, зазначимо, що на сьогодні назріла та вже перезріла необхідність законодавчого вирішення цієї проблеми, яка лише перешкоджає розвитку бізнесу в Україні.

Саме на боротьбу з таким необґрунтованим кримінальним переслідуванням і направлений законопроект №3448, який за допомогою уточнень до ст. 212 КК України та змін до КПК України дозволяє вивести за межі кримінальних проваджень економічні спори, які виникають за результатами звичайних податкових перевірок платників податків.

При цьому прийняття законопроекту жодним чином не завадить притягненню до кримінальної відповідальності недобросовісних платників, які не сплатили податкових зобов’язань у встановлені законодавством строки.